Однако и преступники научились мошенничать с картами. Криминал уже давно освоил методы, позволяющие разными способами перехватывать реквизиты платежных карт, что позволяет выводить оттуда денежные средства. Одной из наиболее «популярных» технологий такого перехвата является использование специальных устройств, которые называются скимминговыми. Только в США каждый пятый держатель карт сталкивался с хищением денежных средств со своих счетов, совершенным именно таким способом.

Скимминговые устройства злоумышленники прикрепляют к банкоматам и терминалам. Довольно велик риск столкнуться со скиммингом также и при использовании POS-терминалов, особенно этим балуются официанты в ресторанах. Раньше наиболее широко были распространены считыватели информации с магнитной полосы, которые сбрасывали дампы на встроенный носитель. Поскольку по требованиям платежных систем магнитная полоса до сих пор используется на банковских картах, данная угроза и сегодня сохраняет актуальность. Хотя в Европе, в том числе и в России, уже практически полностью перешли на чиповые карты. Эмиссия карт, где магнитная полоса оставалась единственным носителем, была прекращена годе три назад.

В последнее время больше риск столкнуться с накладками на клавиатуру, которые позволяют злоумышленникам перехватывать пин-коды к картам. Для этого могут применяться и видеокамеры. Стоит отметить, что нынешние скимминговые устройства, производство которых поставлено на поток, представляют собой вполне качественные изделия, определить установку которых, по крайней мере визуально, практически невозможно. Времена, когда накладки закрепляли на банкомате с помощью липкой ленты или всяческого рода зажимов, остались в прошлом.

Злоумышленники активно осваивают и другие способы перехвата информации с банковских карт, например, заражая банкоматы и терминалы вредоносным ПО. Ведь с технической точки зрения тот же банкомат не слишком отличается от обычного компьютера как с аппаратной, так и с программной точки зрения. Первые случаи заражения банкоматов зловредами были отмечены в 2009 году, и специалисты по безопасности регулярно отмечают повторение такого рода атак. Технически процедура заражения не более трудоемка, чем установка скимминговых устройств, этот сценарий криминал в последнее время пытается эксплуатировать все чаще.

Тем не менее есть успешный опыт борьбы с подобными посягательствами, в том числе и у российских банков. Так, например, на международной конференции «Борьба с мошенничеством в области высоких технологий. AntiFraud Russia ‘2015» управляющий директор – заместитель директора Департамента безопасности ПАО «Сбербанк» Сергей Бондарев в своем докладе коснулся борьбы с такими угрозами, как скимминг, кража денежных средств с использованием ДБО (в том числе мобильного), установка вредоносного ПО на банкоматы, а также DDoS-атаки.

Всего Сбербанк эмитировал и обслуживает более 110 млн карт, а сеть терминалов и банкоматов у него является одной из крупнейших в мире и охватывает 90 тыс. устройств. Естественно, данное обстоятельство привлекает криминал, причем далеко не только российский. Экстерриториальный характер Интернета при том, что в целом ряде стран законодательство не соответствует нынешнему времени, тому продолжает способствовать. Кроме того, злоумышленники активно используют в своих целях сложившуюся политическую конъюнктуру. Например, многие российские группировки киберпреступников перебазировались на Украину и осуществляют атаки на банки и клиентов уже оттуда. Именно за рубежом происходит обналичивание большей части украденных с помощью скимминга денежных средств. По оценке Сергея Бондарева, так происходит в 78% случаев, хотя еще в 2013 году те же 80% украденных денег обналичивались на территории России, пусть и с использованием способов, направленных на снижение риска разоблачения, например, когда денежные средства крали в одном регионе, а обналичивали в другом. И это несмотря на то, что большая часть группировок, которые специализировались на скимминге, состояла из граждан других постсоветских стран.

Однако еще несколько лет назад главный ущерб наносил скимминг. Пик его пришелся на 3-й квартал 2013 года. В 2014-м началось внедрение системы активной антискимминговой защиты. Как посетовал Сергей Бондарев, мировой рынок такого рода средств защиты в значительной степени монополизирован, чем вендоры злоупотребляют, устанавливая высокие цены. В итоге такая система по заказу Сбербанка была разработана российской компанией «с нуля».

Внедрение данной системы практически сразу дало результат. Этому способствовало и то, что приоритет в установке средств защиты был у наиболее посещаемых банкоматов и терминалов. За 2014—2015 годы количество случаев компрометации на устройствах, принадлежащих банку, снизилось в 2,4 раза, а ущерб в денежном выражении – в 1,8 раза. И это при том, что сеть банкоматов и терминалов постоянно расширялась, а эмиссия карт увеличивалась.

Несмотря на то что первые вредоносные программы, ориентированные на сети банкоматов, появились в конце 2000-х годов, российские банки столкнулись с ними лишь в марте 2014-го. По всей видимости, это произошло вследствие того, что злоумышленники начали искать способы компенсации потерь, которые они понесли после активного внедрения антискимминговой защиты. Кроме того, заказное вредоносное ПО могло обходиться дороже, чем скимминговые устройства. Хотя и процедура заражения вредоносом, как уже было сказано выше, очень проста и не более трудоемка, чем установка скиммингового оборудования.

Для противодействия кражам, осуществляемым с помощью программных зловредов, все терминалы и банкоматы Сбербанка оснастили системой контроля целостности ПО. В итоге все 18 попыток их заражения, предпринятых злоумышленники в 2015 году, оказались безрезультатными.

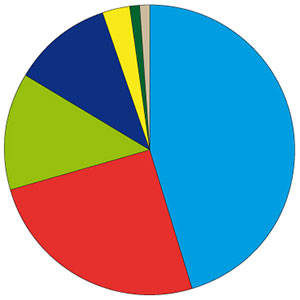

Вместе с тем, как видно на диаграмме, успехи в борьбе со скиммингом способствуют тому, что злоумышленники меняют свою тактику. По последним данным, большая часть посягательств происходит с использованием всяческого рода манипулятивных технологий, так называемой социальной инженерии. Типовой сценарий атаки при этом сводится к рассылке SMS-сообщений и электронных писем, где держателей карт, пугая их блокировкой, вынуждают позвонить на некий номер. И в ходе разговора злоумышленник требует передать ему все реквизиты карт, включая пин-код, или же отправить ему фотографию либо скан обеих сторон карты. Другой распространенной схемой является требование выслать те же фотографии или сканы карт, якобы необходимые для совершения покупок дорогостоящих товаров по объявлениям. Для борьбы с такого рода мошенниками необходимо содействие других компаний, в частности операторов мобильной связи и торговых площадок, где размещаются объявления. Выявлять такие схемы помогает промышленная система мониторинга фрода разработки RSA.

Важным элементом в борьбе со всеми проявлениями фрода и мошенничества является программа повышения осведомленности потребителей услуг Сбербанка, как частных, так и корпоративных. Для этого активно используются сайт и другие каналы, например социальные сети или SMS-сообщения. С их помощью до вкладчиков доводятся основные правила безопасности, а также проводится оповещение о наиболее актуальных схемах, используемых мошенниками, и о способах, которыми необходимо им противодействовать. Как отметил Сергей Бондарев, на работы по данной программе Сбербанк тратит внушительные суммы.