Рынок средств визуализации развивался весьма интенсивно, хотя темпы прироста продаж существенно снизились, особенно в денежном выражении. Кроме того, начали сказываться последствия жесткой конкуренции и «ценовых войн» — например, в сегменте плоскопанельных аппаратов ситуация уже скатывается если не к кризисной, то во всяком случае к предкризисной.

Как отмечают аналитики, наибольшую долю покупателей проекторов составили государственные учреждения, сфера образования и бизнес, где если и покупают дорогостоящее стационарное оборудование, которое приносит вендорам основную прибыль, то весьма в небольших объемах. Именно по этой причине вендоры пока не спешат выводить с рынка устаревшие проекторы с разрешением SVGA и малосветосильные XGA. При этом SVGA-аппараты есть и среди новых моделей.

Самыми массовыми средствами визуализации являются плоскопанельные дисплеи большого формата: по всему миру, по данным Displaybank, в 2006 году продано 78 млн. штук плоскопанельных жидкокристаллических и плазменных устройств. Вместе с тем ситуация на этом рынке все же далека от безоблачной. Так, выпуск ЖК-панелей ряда типоразмеров, в частности 30 дюймов, близок к перепроизводству. Что касается плазменных панелей, тут дело пока обстоит намного лучше. Однако усиление конкуренции как внутри сегмента, так и с ЖК-устройствами вынудит все сильнее снижать цены, и целый ряд аналитиков, в частности DigiTimes, уже в самом скором времени прогнозирует значительные подвижки на нем.

Ну а на рынке так называемых публичных дисплеев — информационных табло большого формата — царит гораздо больший оптимизм. Аналитики говорят о существенном росте спроса по крайней мере до 2010 года. При этом рост рынка будет способствовать слому сложившейся на нем олигополии, когда большую часть продаж контролируют всего две компании с примерно равными долями, а именно NEC и Samsung. Некоторые изменения намечаются уже сейчас. Так, например, на рынке плазменных панелей заметно активизировались LG и Matsushita Electric (Panasonic).

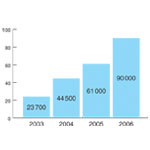

Статистика продаж проекторов в России

В 2006 году в России было продано немногим более 90 тыс. проекторов. Такую цифру назвали и российское агентство IT Research, и международное DTC Worldwide. Это, по данным IT Research, на 48% больше, чем годом ранее. Темпы прироста в денежных показателях, однако, оказались более чем вдвое ниже за счет ценовой эрозии. DTC Worldwide же считает, что продажи в количественных показателях по сравнению с 2005-м увеличились на 70%. Однако прогноз, данный IDC в 2003 году, согласно которому в 2006-м продажи проекторов должны были превысить знаковую отметку в 100 тыс. штук, все же не сбылся.

И в целом прошлый год основные участники рынка оценивают как тяжелый. В самом его начале рынок был затоварен, в результате чего многие сделали вывод о том, что поставки наращивать не стоит. Но это предположение оказалось неверным, в результате всё второе полугодие рынок лихорадило из-за периодически возникавшего дефицита. Срыв поставок из-за отсутствия продукции в необходимом количестве на складах дистрибьюторов был обычным делом. Иногда проблемы создавали вендоры. Например, Sanyo приняла решение прекратить поставки в Россию оборудования разрешения SVGA, на которое сохраняется высокий спрос. В результате ее дистрибьюторам пришлось компенсировать образовавшуюся прореху продукцией других производителей. Об этом, в частности, говорила Анна Сивогривова, руководитель отдела маркетинга компании CTC Capital в интервью газете CRN. Кроме того, многие вендоры практически самоустранились от продвижения своей продукции. И это несмотря на то, что на российском рынке усилились «ценовые войны». Некоторые даже расценивали такую политику как неприкрытый демпинг со стороны ряда конкурентов. Не всегда разумной была и деятельность таможни. Так, были установлены завышенные пошлины на DLP-устройства, что сложно внятно объяснить, кроме как лоббистской деятельностью компаний, которые предлагают оборудование на базе конкурирующей LCD-технологии. Однако это не помешало DLP-проекторам опередить LCD-устройства с долей в 62%.

По данным IT Research, в лидеры рынка проекторов снова вырвалась компания BenQ с 23,2% в количественном и 16,7% в денежном выражении. Абсолютным бестселлером стала модель MP610. В группу ведущих брендов, показавших значительные объемы продаж, входят Acer, Mitsubishi, NEC, Panasonic, Sanyo и Toshiba. В общей сложности на них приходится более 80% всех продаж.

Основным покупателем проекторов оставалась сфера бизнеса. Причем именно эта категория способствовала не только количественному, но и качественному росту. Так, одним из главных итогов 2006 года стало то, что доля устройств с разрешением XGA достигла 50%. Впрочем, и цены на такие проекторы падали быстрее, чем на SVGA-устройства, в результате чего последние теряли свою привлекательность. Проявляли покупатели интерес и к микропортативным (массой 2,2 кг и менее) и ультрапортативным (2,2—4,5 кг) моделям. Именно на ультрапортативные модели — наиболее универсальные, пригодные как для стационарного использования, так и для разъездных презентаций, — по данным журнала «Бестселлеры IT-рынка», во второй половине 2006 года приходилось 140 предложений из 370, имевшихся в то время. Этот же сегмент наряду с микропортативным очень интенсивно обновлялся. Доля новинок там составляла 40%.

Кроме того, нельзя не отметить, что многие участники рынка обращают внимание на существенный рост интереса со стороны образовательных учреждений. Крупные тендеры, как отмечает большинство, приобрели уже массовый характер. Хотя не слишком высокая платежеспособность образовательных учреждений все же накладывает свои коррективы: именно они являются одним из основных потребителей устаревающих SVGA-устройств.

Плазменные и ЖК-панели

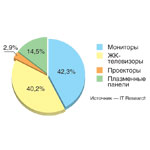

Плазменные и ЖК-панели пользуются большей популярностью у российского потребителя, чем проекторы (рис. 2). Так, ЖК-телевизоров в 2006 году было продано в 2,7 раза больше, чем в 2005-м. Реализация их в количественном объеме немногим не дотянула до 1,7 млн. штук, а в денежном — до 1,9 млрд. долл., что, как особо подчеркивают в IT Research, ненамного меньше всего объема рынка компьютерных мониторов. Причем наибольшую динамику показывали широкоэкранные устройства с диагональю 26—32 дюйма. Хотя доля традиционных аппаратов размером 20 дюймов и менее все еще оставалась, да и остается высокой. Наиболее сильны на российском рынке ЖК-телевизоров LG, Samsung, Sharp, Sony и Toshiba.

Продажи плазменных панелей выросли «всего» в 1,5 раза и достигли 240 тыс. штук, однако их доля на рынке куда более весома. Данный сегмент претерпел значительные качественные изменения. Так, устройства HD Ready с поддержкой высокой четкости разрешения 1376×720 активно вытесняли аппараты, поддерживающие 852×480. Самым популярным размером стали 42 дюйма, на такие пришлось 85% продаж. Наиболее крупные поставщики — Panasonic, Philips и Samsung. Второй эшелон заняли LG и Pioneer.