Статистика продаж в мире

В 2006 году рынок мониторов рос довольно вяло, на 3—7% за весь год. Однако самая интересная интрига в том, что в первые девять месяцев 2006-го на мировом рынке наблюдалось заметное перепроизводство ЖК-панелей. В результате несмотря на рост цен на основное сырье, прежде всего пластмассы и цветные металлы, сами готовые изделия и не думали дорожать. Даже более того, наблюдалось снижение цен на ЖК-телевизоры и мониторы. По оценке DigiTimes, отпускная цена на ЖК-мониторы снизилась за 2006 год на 27%. Отпускная цена 19-дюймового широкоэкранного аппарата уже к апрелю 2007-го опустилась до уровня традиционного 17-дюймового. И всё же спрос увеличивался довольно вяло.

Обновление состава производителей

Закономерным результатом стало то, что производители ЖК-панелей и мониторов начали терпеть значительные убытки. В силу этого, например, Sony в конце 2006 года полностью отказалась от выпуска мониторов, а Sanyo ушла с рынка ЖК-панелей. В целом же за последние пять лет целый ряд крупных вендоров отказался от производства мониторов, предпочитая развивать более перспективные направления. Зато на рынок выходили малоизвестные компании, до этого поставлявшие различного рода полуфабрикаты. Пробовали выпускать мониторы и фирмы, прежде никогда этим не занимавшиеся, например Xerox. Таким образом, мировой состав производителей обновился более чем наполовину.

Кроме того, компании сокращали производство, особенно в тех сегментах, которые наименее прибыльны, а то и вовсе убыточны. Так, например, выпуск 17-дюймовых панелей, по данным DigiTimes, снизился на 30%. Несколько меньшими темпами сворачивался выпуск 19-дюймовых панелей. Кроме того, производители переходили на выпуск менее затратных широкоэкранных панелей. Особенно интенсивно этот процесс шел в сегменте 19-дюймовых устройств, на которые ожидается повышенный спрос. Плюс ко всему, росту популярности широкоэкранных мониторов будет способствовать Windows Vista. В результате, по оценке аналитика из компании iSuppli Роды Александер, уже через год, максимум два, когда эта ОС станет преобладающей не только в потребительском сегменте, широкоэкранные мониторы начнут активно проникать и на корпоративный рынок.

Статистика продаж в России

Данные по продажам мониторов на российском рынке несколько противоречивы. Так, например, «ГФК Русь» (российское отделение германского маркетингового агентства GFK) оценивает его в 4,7 млн. устройств, Context в 6,3 млн., а IT Research — в 7,2 млн. Называются и разные темпы роста. Если Context констатировал по сравнению с предыдущим годом снижение продаж на 10%, то IT Research и «ГФК Русь», наоборот, отмечали рост, на 6 и 12% соответственно.

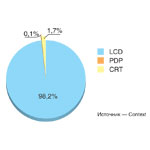

Распределение мониторов по используемой технологии приведено на рис. 1. Кстати, такое распределение является свидетельством зрелости рынка. Соотношение между ЖК- и ЭЛТ-устройствами у нас соответствует европейскому уровню. Как констатируют практически все аналитические агентства, предложение ЭЛТ-аппаратов в России ограничивается исключительно устройствами, ориентированными на профессиональную полиграфию, допечатную подготовку и графический дизайн, что подразумевает размер экрана 21 дюйм и выше и довольно высокую цену. ЭЛТ-мониторы для массового потребителя практически полностью исчезли как из розницы, так и из проектных поставок. Это произошло после того, как LG, Philips и Samsung приняли решение о полном прекращении поставок такого рода продукции на российский рынок, несмотря на то что спрос на нее сохранялся. Так, Александр Воскресенский, менеджер по продукции направления мониторов представительства Samsung, в интервью газете PC Week/RE отметил, что в начале 2006 года на ЭЛТ-устройства приходилось 15% продаж в количественном выражении. К настоящему времени массовые ЭЛТ-мониторы представлены практически только на вторичном рынке.

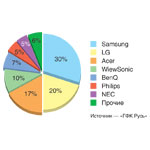

Доли рынка основных вендоров (в количественном выражении) приведены на рис. 2. Однако в денежном выражении картина несколько изменится. Так, доля LG заметно упадет, поскольку эта компания предлагает в основном дешевую продукцию, в результате на второе место выходит Acer. Впрочем, некоторые аналитики отдают этому вендору второе место и в количественном выражении. Вместе с тем отмечается тенденция к монополизации рынка и сокращению числа его участников. Это вызывает определенные опасения, поскольку такая ситуация открывает дорогу к заключению всевозможных картельных соглашений, ограничивающих конкуренцию, и чем больше тенденций к стагнации, тем выше вероятность такой ситуации.

По-прежнему 17-дюймовые

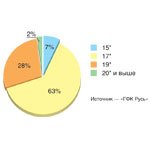

Переход к большему размеру диагонали мониторов в России идет медленнее, чем во всем мире. Если в мире в целом 19-дюймовые устройства обошли по объему продаж 17-дюймовые уже по итогам 2006 года, то у нас этого не случилось, хотя доля 19-дюймовых ЖК-мониторов выросла почти втрое. Несмотря на то что темпы снижения цен на 19-дюймовые аппараты были существенно выше по сравнению с 17-дюймовыми, по итогам 2006-го, по данным IT Research, разница в цене между 17- и 19-дюймовыми устройствами составляла 110 долл., или почти 41%, что не может не сказаться на популярности последних. Однако надо сказать, что с определенного момента ценовая эрозия 17-дюймовых мониторов и вовсе прекратилась — причины чему были названы выше, это связано с общемировыми тенденциями. В результате уже к концу 2006 года 19-дюймовые модели практически догнали по ценовому уровню 17-дюймовые. Это, естественно, приведет к существенному перераспределению объемов продаж в нынешнем году.

Наконец, в России в отличие от всего мира есть заметная доля покупателей (в основном корпоративных) дешевых мониторов с малым размером экрана, в том числе 15-дюймовых. Как и в мире в целом, в России существенно увеличиваются продажи широкоэкранных мониторов, однако основным покупателем их является потребительский сектор. Вместе с тем участники рынка полагают, что по мере продвижения Windows Vista в корпоративный сегмент предприятия и организации также начнут обращать внимание на широкоэкранные дисплеи.